如果申请人在开证行没有帐号,开证行在开立信用证之前很可能要求申请人在其银行存入一笔相当于全部信用证金额的资金。这种担保可以通过抵押或典押实现(例如股票),但银行也有可能通过用于交易的货物作为担保提供融资。开证行首先要对该笔货物的适销性进行调查,如果货物易销,银行凭信用证给客户提供的融资额度比滞销商品要高得多。

根据人民法院《关于审理信用证纠纷案件若干问题的规定》第五条规定:“开证行在作出付款、承兑或者履行信用证项下其他义务的承诺后,只要单据与信用证条款、单据与单据之间在表面上相符,开证行应当履行在信用证规定的期限内付款的义务。当事人以开证申请人与受益人之间的基础交易提出抗辩的,人民法院不予支持。”

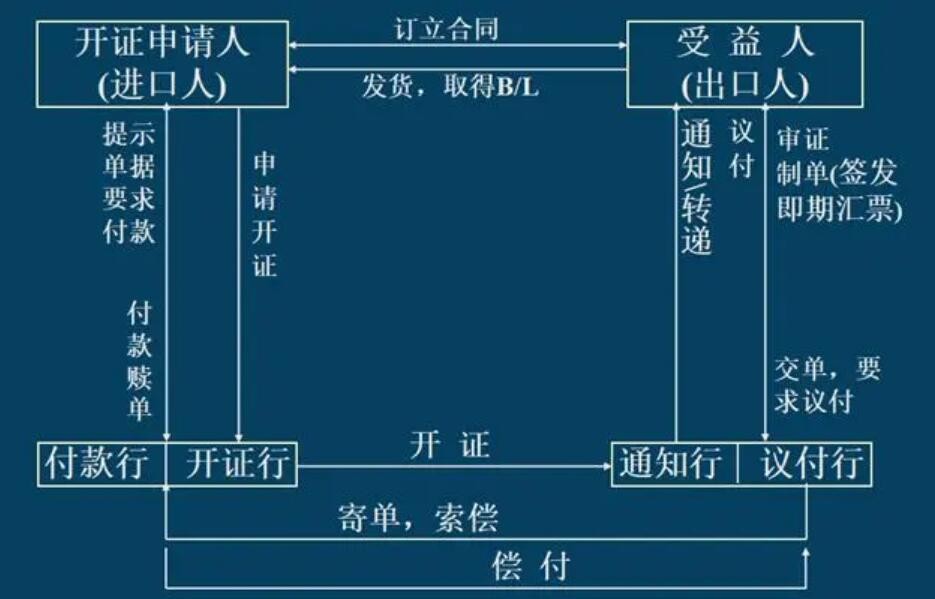

国内信用证的申请流程一般包括以下步骤:

1. 申请人填写信用证申请书并提供相关资料,如合同、发票、装箱单等。

2. 申请人向开证行提供担保,如保证金、保函等。

3. 开证行审核申请人提供的资料和担保,确认申请人的资信状况和交易合法性。

4. 开证行根据申请人的需求和条件,开立信用证,并将信用证通知受益人的银行。

5. 受益人收到信用证通知后,确认信用证的内容和条款是否符合合同要求。

6. 受益人按照信用证的要求进行交单,如装船单据、发票、保险单等。

7. 开证行审核交单是否符合信用证的要求,如符合要求,则向受益人支付货款。

8. 开证行向申请人收取相关费用,如开证费、修改费、议付费等。

需要注意的是,不同的银行和交易方式可能会有不同的申请流程和要求,具体操作应根据实际情况而定。

国内和国际信用证的区别:

2、单一形式与双重形式:

国内信用证:国内信用证只有单一形式,即不可撤销一种形式。对受益人、议付行或付款行、开证申请人、开证行等当事人而言,尽管灵活性小,但易于控制,性高。

国际信用证:国际信用证的形式有两种:可撤销与不可撤销。就其可撤销性质而言,尽管开证申请人的灵活性很大,但受益人不易控制,性低。